Le guide la micro-entreprise écrit par une vraie professionnelle en micro-entreprise depuis 2018 ! En effet quand je parcoure des articles sur le sujet j’ai souvent le choix entre les sites de l’état, les site des néobanques ou des sites juridiques, autrement dit aucun conseil de vraies personnes étant réellement dans ma situation. Je vais pour vous, décortiquer les informations à connaitre sur le statut de la micro-entreprise et vous aider à faire les meilleurs choix.

Par ailleurs, mon article intéressera davantage les personnes qui ont pour seule activité professionnelle leur micro-entreprise et dont leur foyer fiscal ne contient qu'une part (vous-même). Dans le cas où votre foyer est rattaché à votre conjoint.e ou vos enfants, les informations ci-dessous peuvent être erronées.

Pour finir, les informations traiteront des professionnels rentrant dans la catégorie des professions libérales non réglementées et dont le chiffre d'affaires s'inscrit dans les BNC (Bénéfices Non Commerciaux).

Les cotisations sociales

Déclaration mensuelle ou trimestrielle ?

Les cotisations ou URSSAF comme on le dit communément renferment peu de surprises, en effet seuls deux choix s’offrent à vous : déclaration mensuelle ou trimestrielle. Certains organismes comme Pôle Emploi préfèreront que vous choisissiez la déclaration mensuelle, car cela facilite leur gestion et calculs dans le cas où vous touchez l’ARCE ou le chômage. Cependant une majorité de micro-entrepreneurs choisissent la déclaration trimestrielle moins chronophage.

À quoi servent nos cotisations sociales ?

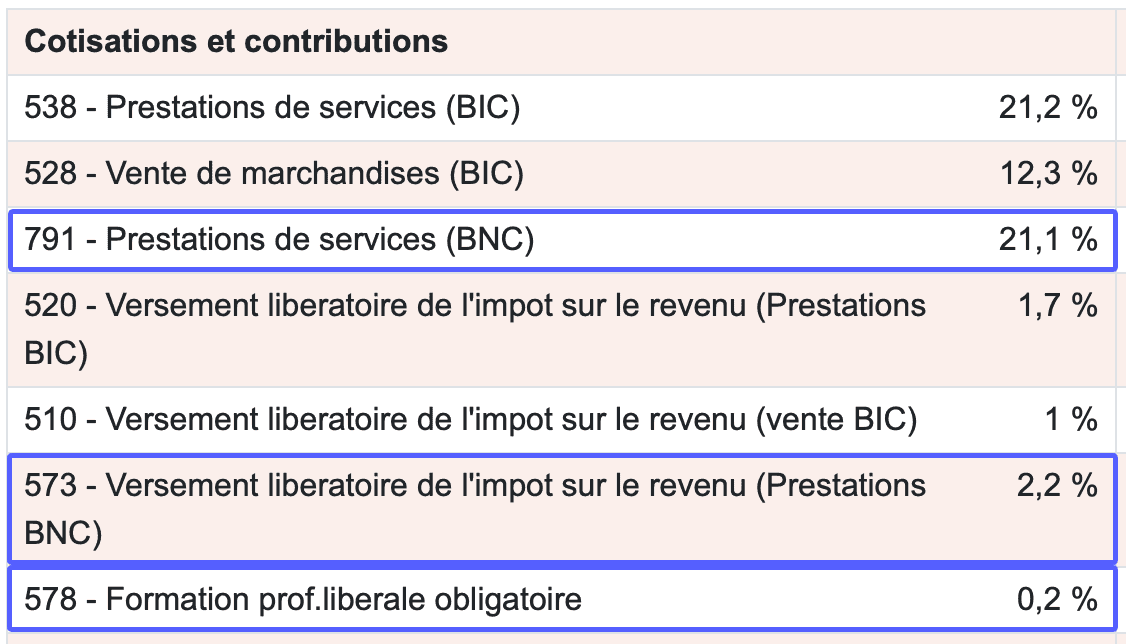

Pendant très longtemps nos cotisations étaient fixées à 22%, mais depuis octobre 2022, elles ont baissé à 21,1%. Cependant cela n’est pas forcément une bonne nouvelle car ces cotisations nous donnent des droits. Voici en détail où vont nos cotisations :

- la cotisation d’assurance maladie-maternité

- la cotisation d’allocations familiales

- la cotisation invalidité-décès

- les cotisations de retraite de base et de retraite complémentaire

- la CSG et la CRDS.

À ces 21,1%, vous devez toujours ajouter 0,2% pour la contribution à notre formation professionnelle, autrement dit notre CPF.

Si ces questions vous intéressent, sachez qu’il existe une fédération des micro-entrepreneurs, la FNAE, dont la mission est de défendre nos droits.

Les impôts

Doit-on opter pour le prélèvement libératoire ?

Prélèvement forfaitaire libératoire, prélèvement libératoire, versement libératoire, versement fiscal libératoire, on le retrouve sous plein d’appellations différentes ! Je vous rassure il s’agit de la même chose : le régime micro-fiscal simplifié, en opposition au régime classique.

L'imposition classique (ou régime classique)

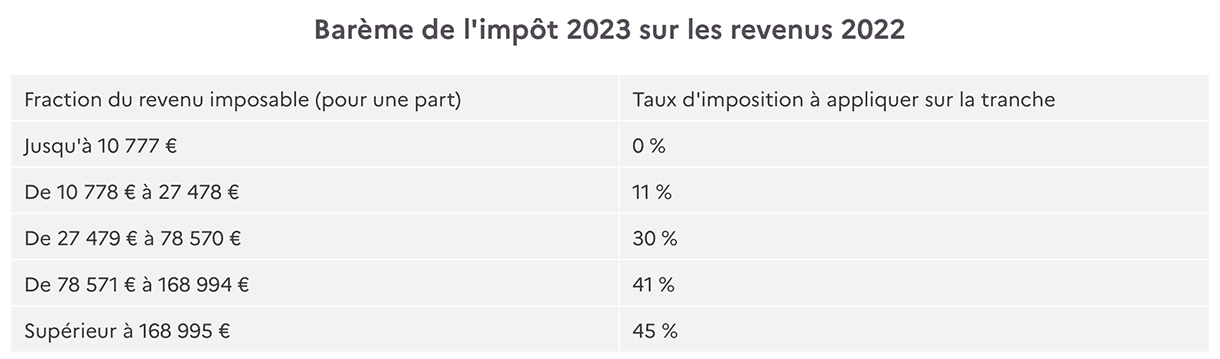

Dans un régime classique, vous êtes appelé.e chaque printemps à vous connecter au site des impôts et à réaliser votre déclaration fiscale. Selon vos revenus et abattements, vous serez classé.e dans des tranches de revenus puis en fonction vous serez imposé.e d’un certain pourcentage.

Faisons l’exercice pour l’année 2022 :

Jusqu’ici j’espère que vous m’avez suivi, passons maintenant au scénario où vous avez opté pour le prélèvement libératoire.

L'imposition libératoire (ou régime micro-fiscal simplifié)

Dans un régime micro-fiscal simplifié, vous êtes appelé.e à déclarer votre chiffre d’affaires en même temps que votre déclaration de cotisations sociales. Ainsi sur le site de l’auto-entrepreneur.fr, vous verrez apparaitre une case supplémentaire appelée « Versement liberatoire de l’impot sur le revenu ».

Lorsque vous optez pour le prélèvement libératoire, vous êtes imposé.e à un pourcentage fixe de 2,2% et cela peu importe votre chiffre d’affaires. ⚠️ Attention cela signifie que même si vous déclarez 10000€ de CA pour l’année, vous serez quand même imposé.e à 2,2%, soit 220€, tandis qu’en imposition classique vous ne le seriez pas.

Faisons de nouveau l’exercice pour l’année 2022 :

Bon là vous vous dîtes, 880€ d’impôts contre 2904€ c’est le jackpot ! Mais quelques précisions :

- Il n’est pas possible d’obtenir quelconque réduction d’impôt en optant pour ce régime, donc votre générosité sur les dons aux associations ne vous sera pas récompensée, ou bien si la rénovation de votre logement vous ouvre droit à des réductions d’impôts, sachez là aussi que vous ne serez pas éligible.

- Il y a un plafond de revenu fiscal de référence pour profiter de ce régime qui change chaque année, mais qui, en 2022, s’élevait à 26070€. Le revenu à prendre en compte est celui en n-2. Donc si vous avez bien suivi, notre premier calcul avec un CA de 40000€ et donc un revenu fiscal de référence à 26400€, nous ferait perdre cet avantage fiscal dans deux ans. L’éligibilité se situe donc entre 17000€ et 39000€ de chiffres d’affaires.

- Dernier conseil, si vous pensez faire une petite année et ne pas être imposable (en-dessous de 17000€ de CA), n’optez pas pour le prélèvement libératoire.

Comment demander le prélèvement libératoire ?

Vous pouvez envoyer un message aux impôts sur votre compte professionnel avant fin septembre pour commencer ce régime en janvier.

Source : Portail-autoentrepeneur.fr, Economie.gouv.fr.

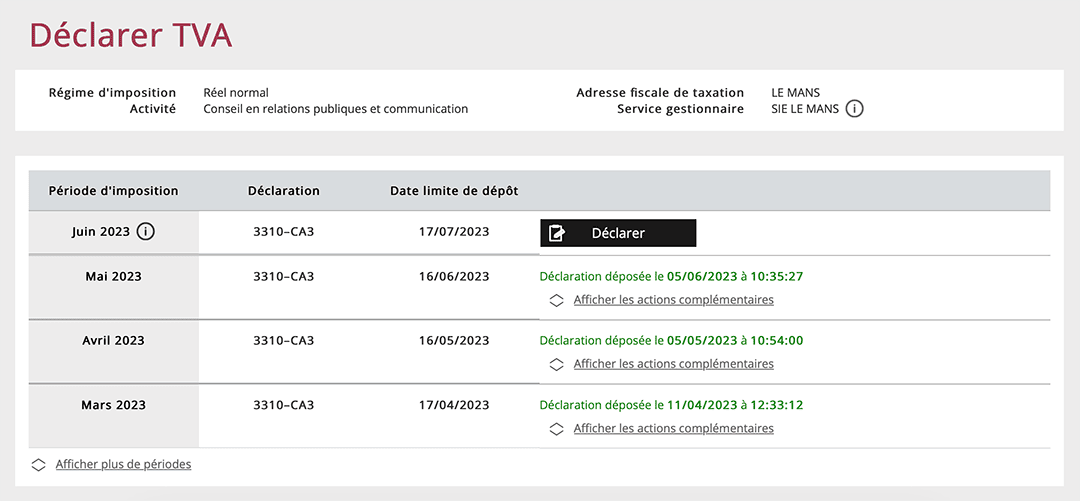

La TVA

Par défaut lorsque vous créez votre micro-entreprise, vous êtes sous le régime fiscal de la franchise en base de TVA, autrement dit exonéré de collecter et d’être remboursé.e de la TVA auprès des impôts. Cependant cette franchise peut être retirée dans deux cas :

- Vous avez demandé à ne plus en bénéficier ;

- Vous avez dépassé le plafond de chiffres d’affaires.

Demander à être assujetti à la TVA

Je mets volontairement ce point en premier, car très peu de micro-entrepreneurs connaissent les informations qui vont suivre. En effet vous n’êtes pas obligé d’être en franchise en base de TVA. Vous pouvez à tout moment, demander au service des impôts de vous retirer cette franchise et ça peu importe votre chiffre d’affaires. Mais quels sont les avantages à être assujetti.e à la TVA ?

- Pour anticiper et organiser votre dépassement de CA dans vos facturations ;

- Pour bénéficier de vos achats professionnels à -20%.

Et oui si vous êtes assujetti.e à la TVA vous collecter de la TVA via vos factures, mais vous en dépensez également via vos achats professionnels. Ainsi vos licences, votre forfait mobile, votre loyer de bureau, vos encres d’imprimante, … sont déduits de TVA, donc à -20%. Quand j’en parle à d’autres micro-entrepreneurs, deux idées persistent :

- Vous avez l’impression que vos prix vont augmenter, mais ils restent les mêmes, puisque les entreprises qui vous versent l’argent se font rembourser la TVA.

- Vous pensez que c’est se rajouter un contrainte administrative, mais c’est en réalité facile et rapide. Si vous le souhaitez je peux vous faire un article qui explique comment faire.

Dépasser le plafond

En micro-entreprise, il existe deux plafonds importants : celui qui nous enlève la franchise en base de TVA et celui qui nous fait sortir du statut. Ces plafonds suivent les années civiles et non pas votre date de création, ils commencent donc le 1er janvier et sont remis à zéro le 1er janvier de l’année suivante. En 2023 le plafond de la TVA est fixé à 39100€ et celui du statut à 77700€.

Si en novembre vous avez encaissé 38800€ et que vous vous apprêtez à éditer des factures pour décembre, ne prenez pas le risque de vous plonger dans des rectificatifs de factures et contactez les impôts via votre messagerie.

Source : Entreprendre.service-public.fr.

L'embauche d'un alternant

Saviez-vous que vous pouvez embaucher un alternant même en micro-entreprise ? Je l’ai fait sur l’année 2020-2021 et autant vous dire que les articles sur internet ne pleuvaient pas et que les services concernés n’étaient pas très aidant au téléphone. Alors voici ce que vous devez faire :

- Vous rapprocher de votre OPCO. En effet il s’agit de l’organisme qui vous versera l’aide à l’embauche d’alternant.es. Pour cela faites des recherches à partir de votre code APE, il vous permettra de trouver d’une part votre convention collective et d’autre part votre OPCO.

- Contacter votre mutuelle pour proposer à votre salarié.e une mutuelle ainsi qu’une prévoyance. Cela est obligatoire, et si iel accepte vous devez les prendre en charge à hauteur de 50% minimum.

- Contacter un service de gestion de paie. Ambitieuse comme je suis (ou radine 😅) j’ai essayé au départ de m’occuper de la paie toute seule, notamment en passant par le Tese un service de l’URSSAF, mais l’interface est nulle et les calculs ne sont pas automatisés, bref j’ai vite abandonné l’idée. J’ai donc contacté l’entreprise PAY&Co qui, pour 23,99€/mois gérait la paie et les déclarations auprès des différents organismes tels que l’URSSAF ou la caisse de retraite.

- Contacter la médecine du travail (ou Santé au Travail 72 si vous êtes en Sarthe) pour d’une part adhérer à l’organisme (72,88€ en 2020) et d’autre part payer vos cotisations annuelles (107,28€ en 2020 et 2021). Cela est obligatoire.

J’ai sûrement oublié quelques autres actions à réaliser telles que contacter son école ou acheter un affichage obligatoire pour les entreprises, mais le plus important est là je pense.

Et voilà vous savez tout ou presque sur la micro-entreprise ! Des questions, des remarques, des corrections ? Rendez-vous sur ma page Contact ou sur la bulle de chat en bas à droite. Si vous avez apprécié ou appris des choses grâce à cet article n’hésitez pas à cliquer sur le petit cœur rose juste en-dessous 🩷.